「緊急事態宣言解除」を家族信託を考える機会に

新型コロナウイルスのために、しばらく制限されていた病院・施設の面会が一部解除されました。

早速、施設や病院に面会に行かれた方も多いのではないでしょうか?

親御さんに久しぶりに会えて、嬉しさもひとしおですね。

一方で、「どなたですか?」と聞かれ、認知症が進んでしまったと感じてがっかりなさった方もいるかもしれません。

でも、これから、定期的に会ってるうちに、だんだんといろいろなことを思い出してくれるかもしれませんね。

■家族信託契約ができる限界

ただ、家族信託の必要性は確実に増していきます。認知症になって財産凍結されてしまうと、法定後見人をつける以外に、財産を使うことができなくなってしまうからです。

今後、財産凍結され、財産を誰も使えなくなる期間はどんどん伸びていきます。

なぜなら、癌、心筋梗塞や脳卒中等は治療法がどんどん進んで、延命し、人生100年時代といわれているのに比べて、認知症は残念ながら、現在の医学では、進行を遅らせても、元の状態に戻すのは困難といわれているからです。

認知症と診断されると「本人に判断能力がない」とされるので、亡くなるまでの期間、財産凍結されることになりかねません。

もっとも、認知症はその程度によっては、まだまだ家族信託ができる可能性があります。

「自分の名前がわからない」「家族が誰かわからない」といった状態が定着してしまうと法定後見人に頼らざるを得なくなります。そして、この法定後見人は裁判所が選びます。家族が法定後見人になれる確率は3割にも満たないそうです。ほとんどが弁護士等第三者になってしまいます。そうなると、高い報酬を第三者である弁護士等に支払わざるを得なくなることになってしまいます。

その前に、ぜひ家族で財産を信託することを考えてみませんか?

認知症が進んでる?と思った今が家族信託できる限界かもしれません

新型コロナウイルスによる面会禁止と認知症

新型コロナウイルスの感染を予防するため、高齢者施設や病院に入所・入院している方への面会が禁止となっています。

そのため「この次に面会したときは、親御さんの認知症が進んで、家族のことを忘れているのではないかしら」と心配されている声をよく聞きます。

関連して「認知症になってしまったら、もう家族信託はできないんですか?」という質問も、よく受けます。

結論から言うと、認知症の程度によります。

法律行為(たとえばパン屋でパンを買うのも、売買契約という法律行為です)をするには、「意思能力」が必要であり、「意思能力」がないと、法律行為が無効になってしまいます。

重度の認知症の場合には、この「意思能力」がないと判断されてしまうのです。

とはいえ、軽度の認知症では、意思能力はまだまだ認められることが十分あります。

では意思能力があるかないかの判断は誰がするのでしょうか?

これは、預貯金であれば、預けられている金融機関の支店長(以前、某銀行に問い合わせたところ、具体的な一律の判断基準はないとの回答がありました)、不動産であれば、不動産屋さん、その後、登記移転の際は依頼する司法書士、または登記官でしょう。

銀行など金融機関で、一度「法定後見人をつけてください」と言われてしまうと、預貯金は凍結されてしまいます。法定後見をつけるまで、その方の預貯金の出し入れはできなくなるのです。

その前に、ぜひ家族信託で、財産を家族に移転させましょう。

認知症かもと疑われたら、ぜひ早急にご相談ください。

超高齢社会の知られざる問題点ーー相続の手続きを複雑にしないために

皆さま、老々相続という言葉を聞いたことがありますか?

高齢者から高齢者への相続のことだと、なんとなく意味はわかりますよね。でも、それがどんな問題をはらんでいるのか、なかなか想像できないのではないでしょうか。

■千葉県に住む52歳の女性の実体験

3月1日のNHKのニュースで、こんな事例が伝えられていました。

5年前、岩手県に住んでいたおばが91歳で亡くなったことが発端になった、千葉県に住む52歳の女性の実体験です。

相続財産は、3000万円の預貯金と、200万円相当の住宅。しばらくして、親戚からおばの相続のことで相談したいという連絡があったのだそうです。

実際に相続の対象となるのは、女性の母親(おばの妹)でしたが、高齢ということもあり、女性が代わりに手続きを進めることになりました。

しかし、遺産を受け取る「相続人」の数を知って驚くことになります。その数、なんと20人以上。

おばの相続手続きをすることになった52歳の女性の言葉です。

「すべての相続人と連絡をとって了解を得なければ、おばの預貯金を下ろすことができないと言われ、関係者と連絡をとることになりました。そこには会ったこともない人もたくさんいました」

相続人がこんなに多いのは理由がありました。

おばは結婚していましたが、子どもはいなかったので、相続人は第1順位の配偶者のほか、第3順位であるおばの兄弟姉妹が相続人となったからです(第2順位の両親は既に亡くなってます)。

この兄弟姉妹のほとんどが80代。すでに亡くなっている人もいました。このため相続がその子どもに引き継がれる「代襲相続」が発生。おばのおいやめいも相続人に加わった結果、相続の対象が20人以上になったのです。

■「数次相続」で事態はさらに複雑に…

ここで事態はさらに複雑になります。

おばが亡くなってから1年後、相続の手続きが終わらないうちに、おばの夫が亡くなったのです。この結果、おばの相続におばの夫の相続が重なることとなりました。いわゆる「数次相続」です。

聞き慣れないことばですが、遺産分割協議や登記による相続財産の確定が終わっていないのに、相続人のひとりが死亡し、次の遺産相続が始まることを言います。

「老々相続」では、遺産を受け取る側も高齢のため、このように相続が2回以上重なる複雑なケースもあります。こうなると、誰が相続の関係者で、相続分がいくらになるのか把握することが難しく、トラブルの要因になることもあるといいます。

今回のおばの相続の場合、おばの夫のきょうだい(全員死亡)の子まで加わって、遺産分割協議を行う必要が出てきました。この結果、おばの相続で合意をとりつけるべき対象は、実に31人にまで増えてしまったということです。

そもそも、ここまで相続が複雑になるのを事前に防ぐ手だてはなかったのでしょうか。女性は、それも難しかったとこぼします。

「生前、親族がおばに対して、遺言書を書くように促したこともありましたが、『早く死ねということなの?財産は国に寄付するつもり』と一蹴されてしまい、誰もそれ以上、強く言えませんでした。遺言書を書いてくれていればこんなことにはならなかったのですが…」

■手続きが複雑きわまりなくなる「老々相続」

31人まで増えてしまった相続手続きは、相続人の中には認知症の方とかもいらっしゃることもあり、相当困難となります。認知症の方が、相続するのに、後見人が必要だからです。

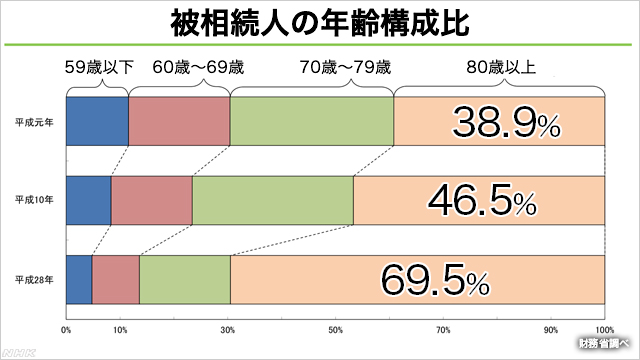

NHKのニュースでは、次の表のようなデータが示されていました。

超高齢社会となった現代の日本では、被相続人のなんと約7割が80歳以上だというのです。手続きが複雑きわまりない「老々相続」は、他人事ではありません。

このようなことにならないためにも、遺言書は必ず書くことをお勧めします。

家族信託に踏み切れないのはなぜ? 親のタイプ別、アプローチ方法

■しつこく勧めると意固地になってしまうので注意!

家族信託の必要性を親に言っても、「俺は絶対ボケない」「まだまだ、自分で管理てきるよ」「そんな話はしたくない」「銀行に任せてある」などと反論されて話にならない、というお悩みをよく聞きます。

では、どんなふうに言えば納得してくれるのでしょうか。そこは親御さんの性格によって、異なる気がします。そこでタイプ別のアプローチ方法を少しご紹介します。

・理詰めで頑固系の親御さん

「お父さん(またはお母さん)は、もちろん知ってると思うけど、家族信託ってのがあるんだよね?あれどう思う?」と切り出しましょう。続けて、

「もちろんお父さんまたはお母さんはまだまだ、認知症とかにはならないと思うけど、今後入院とかで、銀行にお金預けつぱにしにすると、休眠口座となって、手数料がかかる可能性が高まってきたよね。手数料取られたりしない前に、お父さんとお母さんの使ってない口座だけ預かろうか?家族信託は信託財産をどれにするか自分で選べるから、いいよね」

・家族思いの優しいタイプ

「お父さん(またはお母さん)いつも、私たちのこと考えてくれてありがとう。実はね、お父さん(またはお母さん)には、今後も長生きしてもらいたいんだけど、もしも病気や怪我で、口座とか分からなくなったときはさ、私たちの方がすごく困っちゃうんだよね。そうならないために、私たちに管理任せてくれない?」

・少し認知症が入ってきた親御さん

「お父さん(またはお母さん)、銀行の口座とかパスワードとか全部わかる?今後、口座ほったらかしにすると、お金手数料で取られちゃう可能性あるんだって。少し整理した方がいいんじゃない? 家族信託すると、もし、忘れちゃっても、安心だよ」

いかがでしょうか?

いちばんよくないパターンは、乗り気じゃないときにしつこく勧めてしまい、親御さんも意固地になってしまうことです。拒否されたら一度あっさり引いて、ちょっと親御さんの身体が弱ってる時に、優しくしてあげて、必要性を説くといいでしょう。

銀行にお金を預けっぱなしにすると、どんどんお金が減っていく?

■休眠口座の存在がわからなくなるケースは頻繁にある

2019年12月5日、NHKのニュースでこんな報道がありました。

「大手銀行の三菱UFJ銀行は一定期間、取り引きがない口座から手数料を取る方向で検討に入りました。長引く低金利で経営環境が厳しくなっているためで、預金者から手数料をとることになれば大手金融グループ3社では初めてとなります」

「三菱UFJ銀行は、現在は口座を持つのに手数料はかかりませんが、2年間、出金や入金などの取り引きがない口座からは手数料をとる方向で検討しています」

とのことです。このような保管料は、日本人からすると驚きですが、海外では割とよくあります。今後、ほかの銀行も追随する可能性も高いと思われます。

今後、手数料が取られることになると、相続争いが長引いて事実上の財産凍結や、認知症等で事実上の預貯金凍結になった場合、財産が目減りしていくことになる可能性があります。

こうした銀行の休眠口座が、時効で銀行のものになることはありませんが、認知症発症後や相続時に、本人や被相続人がどこの銀行にいくら持っていたか、休眠口座の存在がわからなくなるケースは頻繁にあります。

銀行に名前や生年月日を伝えて問い合わせれば、自分の口座があるかどうかは調べてもらえますが、本人以外は教えてくれません。

また、本人でも、教えてもらうためには、口座を作った支店の特定が必要になります。

銀行の本部にはペイオフに備えて各支店の口座を名寄せするシステムが構築されていますが、休眠口座の確認には活用できないとのこと。休眠口座を確かめたければ結局、心当たりのある支店に本人が問い合わせるしかないそうです。

もし認知症になっていたら……。

そうなる前に、財産をきちんと整理しておくことが必須でしょう。

高齢でも自分の意志をはっきり伝えられる状態ならいいのですが、認知症になってしまうと、当の親自身の財産を使うことが難しくなる上、口座の手数料だけ取られることになりかねません。

家族信託の契約書を作成するときは、持ってる財産を全て信託する必要はありませんが、どの財産を信託するか精査します。

なので、自然に財産は整理されることになります。

みすみす銀行にお金をとられる前に、家族信託を検討しませんか?

後見人の問題点……久しぶりに親の顔を見たとき、考えておくべきこと

■孝行息子の独断が、最大の親不孝に

子が親を施設に入居させる場合、とくに男性は「母さんの介護費くらいオレが出す」となりがちですが、親の寿命を短く見積もって大変な事態を招く可能性があります

どういうことか説明しましょう。

ご存知のように、施設には大きく分けて民間の有料老人ホームと、公的な特別養護老人ホーム(特養)があります。

介護付き有料老人ホームの入居には、入居一時金として0〜1億円、月額利用料として10万〜40万円程度が必要です。入居一時金が支払えたとしても、年金だけで月額利用料を賄うのが難しい場合がほとんどです。不足分は貯蓄を取り崩すことになりますが、今後は100歳以上長生きすることも珍しくなく、蓄えが底をつくおそれがあります。

母親が100歳になる頃には、介護する子どもも70〜80歳に近いでしょう。

そのとき「費用が支払えない」と後悔しても、間に合いません。孝行息子の独断が、最大の親不孝になりかねない上、親の介護で無理をすれば、次は自分の子に負担をかけてしまいます。

親の介護は三世代に影響することを認識して「親の介護費用は親の資産で賄う」と割り切るべきです。そのために大切になってくるのが、親の財産凍結防止対策です。

当の親が、高齢でも自分の意志をはっきり伝えられる状態ならいいのですが、認知症になってしまうと、親の財産を使うことが難しくなるからです。

■親の財産を使うには法定後見人をつけるしか方法はない?

法定後見人さえいれば凍結されてしまった「お金問題」はすべて解決でき、さらに介護施設の入所契約も締結できると言われていますが……。

しかし、法定後見人や成年後見監督人には以下のような問題点があります。

専門職(弁護士・司法書士等)後見人が選任された場合、もっとも大きな問題は、年間24〜60万円程度の報酬が発生するという点です。10年で240万〜720万円となります。この金額を支払わなくてはいけません。

また専門職後見人が選任されてしまえば、たとえ家族であっても、後見を受ける親の財産に手が届かなくなります。親の財産はすべて専門職後見人の手に委ねられることになり、1か月に必要な費用だけが与えられる形になるのです。

それ以外の費用は、いちいち「〇〇のためにお金が必要です」とお伺いを立てて、支払いを認めてもらわなければならなくなります。

一方、専門職ではなく、家族の一員が選任された場合でも問題があります。

家族が「本人は真に望んでいる」と考えたとしても、家庭裁判所がその希望を認めてくれないことが多くあるという点です。

■困ったことになった事例

息子として成年後見人に選任されたAさんはこう語ります。

「母の死後、認知症の父は介護施設に入居しました。ただ当時、父の認知症の症状は持ち直ししており、普通の会話が成り立ち、父が意思を述べることも多くありました。その日も『今日は私がみんなにご馳走しよう』と言いました。だからこそ父の意思を尊重して、『じゃあ、今日はおごってもらおうかな』と、その飲食代を父の預金から支払わせてもらったのです。

成年後見人になると、家庭裁判所に1年に1度、財産の収支報告をする必要があるのですが、この出費には『本人の意思とは立証できない』ということで、認めてもらえませんでした。

同様の理由で、母が元気なときに、親子間で話し合っていた、相続税対策も一切できなくなりました。年間110万円まで贈与税が発生しない『暦年贈与』を実行しようとしたら、裁判所からストップがかかったのです。母の遺産相続についても、父は私に『俺はいらないよ』と言っていましたが、法定相続分に従わざるを得ませんでした

家庭裁判所としては「認知症を患い、本人の判断能力が低下しているから」という言い分で、こうした行為を認めないわけですが、それでは「自己決定権の尊重」や「残存能力の活用」といった理念は、もはやどこ吹く風です」

このように、法定後見人の制度は問題点が多いような気がしますし、最後のわがままを叶えてあげることが難しくなるような気がします。

その点、家族信託・民事信託は、家族間なので高額な報酬はかかりません。なによりも、親御さんの意思を最大限尊重してあげられるのです。

久しぶりに実家に戻って親の顔を見たとき、「ボケてなくてよかった」と胸をなで下ろすのではなく、「今のうちに対策を考えておかなければ」と、発想の転換が大切です。

朗報!!! 今までもらえなかった「養育費」、もらえる可能性があるかも

令和元年5月10日の国会での法律(民事執行法)の改正で、離婚後の子供の養育費を2〜3カ月払っただけでしらばっくれたり、預貯金隠されたり、逃げたりして勤務先不明になったりしていた元の配偶者からとれる可能性が出てきました。

今回の改正では「第三者からの情報取得手続」という制度が新設されました。

裁判所から市町村や年金事務所に照会をして、相手の勤務先が分かるようになります。また、同じように裁判所から銀行の本店に照会をして、相手の銀行口座がどの支店にあるのか分かるようになります。勤務先がわかれば、給与の差押えもできます。

また、銀行さえわかれば、支店は裁判所が銀行に問い合わせてくれるので、今まで支店が分からなく出来なかった預金の差押えもできるようになります。

さらに、株式や投資信託の照会もできます

債務者が証券を保有していそうだけれど債務者が利用している証券会社が不明な場合は、証券保管振替機構(ほふり)に照会をすることで、債務者がどの証券会社で株式を保有しているかという情報が分かります。

しかも、これまでは、公正証書で養育費を決めている場合には、財産開示手続は利用できませんでした。今回の改正では、公正証書であっても財産開示手続の申立てができるようになります。

■改正の重要なポイント

1. (執行認諾文言付き)公正証書でも財産開示手続きが利用可能になる

2. 財産開示手続の開示拒否・虚偽の制裁が強化される

3. 銀行(金融機関)の本店に対し,情報提供(取引の有無,取引店舗など)を命ずる手続きが新設される

4. 財産開示手続きの後,市町村(市県民税の特別徴収手続きで給料支払者を把握している)や日本年金機構・共済組合(厚生年金保険料の徴収手続きで給料支払者を把握している)に対し,給料支払者の情報提供を命ずる手続きが新設される

「でも、私は早く離婚したかったので、養育費の取り決めをしなかったから、無理だわ」って方も多いですよね???

大丈夫です。養育費は、請求した段階から支払いが認められるのです。

具体的な養育費の金額を決めずに離婚をして、しばらく時間が経ってから養育費を請求した場合、養育費は請求した時点から後の部分についてほとんどの場合認められます。なので、早い段階で、日付の入った書面や電子メール、内容証明郵便など証拠に残る形で請求をすることが重要です。

相手と話し合い、金額等を決めたら、公正証書にしましょう。

もし夫が支払いを拒んだり、金額に納得しなかったりすれば、家庭裁判所に調停を申し立てましょう。第三者である調停委員を交えて、内容に法的な問題がないかを確認しつつ、冷静に話し合うことができます。調停の結論は裁判の判決と同等の効力を持つため、養育費の支払いが決まった場合、強制力が大きいのもメリットです。

養育費は自分だけの問題ではありません、子供の将来を左右する大事な問題です。

お手伝いしますので、お問い合わせください。

年金問題をどう考える?

今、巷を賑わせている「年金だけでは老後に2000万円足りなくなる」という問題。

一部、マスコミでは「退職金が計算に入ってないから大丈夫」とか、「歳を取ったら今ほどお金を使わなくなるから、65歳時のままの支出に単純に年数かけているのはおかしい」とかいろいろな議論がありますね。

たしかに、足腰が不自由になったら旅行に行く機会も減りそうだし、外出も少なくなるので、支出は減るとも考えられます。

しかし、これは子どもたちに介護してもらうなどして、自宅で生活できることを前提とした話です。もしも突然、有料老人ホーム等の施設に入ることになったら???

東京都の有料老人ホームに入るには

入居時費用の相場 443.3万円 + 月額費用の相場 25.1万円

が必要になります。

これに対して、年金の平均受給額は、厚生労働省(2018年12月)の統計によると、

国民年金 単身者/55,615円 夫婦2人分/111,230円

厚生年金 男性/166,668円 女性/103,026円

厚生年金(夫)+国民年金(妻) 222,283円

厚生年金 夫婦共稼ぎ 269,694円

なお、厚生年金について厚労省では夫婦二人のモデルの想定支給額を公開しています。40年間サラリーマンとして働いた夫と、専業主婦の組み合わせが想定されており、その金額は「221,277円」です。

今回、計算した金額も、ほぼ同じになるので、だいたい、このあたりを一つの目安として考えれば良いでしょう。

ただし実際の年金受給額は、多くの方の場合がこれより少ないのです。

このように月額費用だけみても、赤字です。この分は預貯金を取り崩したり、私的年金などで賄っているのが現状なので、老後資金が「2000万円足りなくなる」というのは、きわめて現実的な話なのです。

幸いにして預貯金を2000万円持っているという方の場合、何も心配しなくてもいいのでしょうか? 残念ながら、そういうわけではありません。

認知症などで意思能力を喪失してしまうと、預貯金の口座は凍結され家族でさえおろすことができなくなります。子どもたちは、親御さんが亡くなるまで、老後資金を立て替えなくてはいけません。

そうならないために、親御さんの財産をしっかり管理することが、親御さんのためにも子どもたちのためにもいい、ということになります。

「家族信託」の仕組みを使って、財産を家族が管理することが大切です。